Nos Actualités

Informations fiscales 2023

I - Impôt sur le revenu

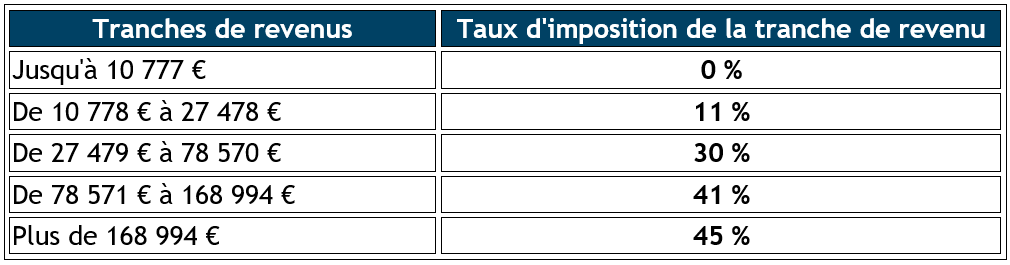

1 - Le barème de l'impôt sur les revenus 2022 est revalorisé de 5,4 % pour tenir compte de l’inflation.

2 - Prélèvement à la source.

La modulation à la baisse du prélèvement à la source est désormais possible quand une différence de 5 % seulement existe entre le montant du PAS estimé par le contribuable et celui qui serait pratiqué sans modulation (10% précédemment).

3 - Avis d’imposition.

L’avis d’imposition devra désormais mentionner distinctement le taux moyen d’imposition du foyer fiscal ainsi que le taux marginal d’imposition.

4 - Pension alimentaire versée à des enfants majeurs.

Pour l'imposition des revenus de 2022, la limite de déduction est fixée à 6 368 € au lieu de 6 042 € pour les revenus de 2021.

5 - Le taux de la réduction d'impôt Madelin est reconduit en 2023 (souscription au capital de PME).

La loi décale une nouvelle fois le terme de l'application du taux majoré qui reste pour la réduction d’impôt Madelin à 25% au 31 décembre 2023.

6 - Relèvement du plafond du crédit d'impôt pour frais de garde des jeunes enfants.

Les contribuables domiciliés en France bénéficient d'un crédit d'impôt de 50 % au titre des dépenses qu'ils supportent pour la garde à l'extérieur de leur domicile de leurs enfants âgés de moins de six ans.

La loi relève de 2 300 € à 3 500 € par an et par enfant le plafond des dépenses retenues pour le calcul du crédit d'impôt (soit un avantage fiscal maximal de 1 750 € par enfant, 600 € de plus qu'auparavant).

7 - Déficits fonciers

Afin d’inciter les bailleurs à engager des travaux de rénovation énergétique en vue d’éviter la qualification de « passoire thermique », le montant du déficit foncier imputable sur le revenu global est relevé à 21 400 € (contre 10 700 € jusqu’à présent).

II - Droits de mutation

L’exonération de la transmission des biens ruraux est renforcée.

La loi de finances pour 2023 crée un nouveau seuil de 500 000 € en-deçà duquel l'exonération partielle est maintenue à 75 % (initialement 75% jusqu’à 300 000 € et 50% au-delà et une durée de détention de 5 ans), à condition que le bénéficiaire reste propriétaire des biens pendant cinq années supplémentaires, soit pendant une durée totale de dix ans.

III - Impôt sur les sociétés

La limite de bénéfice soumis au taux d'IS de 15 % prévu en faveur des PME est relevée.

La loi porte de 38 120 € à 42 500 € la fraction des bénéfices qui peut être imposée au taux réduit d'impôt sur les sociétés de 15 % prévu en faveur des petites et moyennes entreprises par l'article 219, I-b du CGI. Pour une entreprise atteignant ce plafond, il en résulte une économie d'impôt de 438 €.

IV - Divers

Taxes sur les logements vacants et résidences secondaires

À compter de 2023, le périmètre des zones « tendues » dans lesquelles peuvent s'appliquer la taxe sur les logements vacants ainsi que la majoration de taxe d'habitation sur les résidences secondaires est élargi. En outre, les taux de la taxe sur les logements vacants sont substantiellement relevés.

Important - Nouvelle déclaration des biens immobiliers avant le 1er juillet 2023

Tous les propriétaires de biens immobiliers doivent indiquer à l'administration fiscale, pour chacun de leurs biens, s’il est occupé par eux (résidence principale ou secondaire) ou par un tiers (biens mis en location ou mis à disposition gratuitement), ainsi que l'identité des occupants et le montant du loyer.

Cette déclaration devient obligatoire à compter de juillet 2023 pour tous les biens immobiliers à usage d'habitation, qu'ils soient détenus en direct, en indivision, en démembrement ou via une société.

Elle concerne tant les résidents fiscaux français que les non-résidents détenant des biens immobiliers bâtis situés en France. Ces informations devront être mises à jour tous les ans (en cas de changement), avant le 1er juillet de chaque année.

Le service de déclaration d’occupation des biens immobiliers est disponible sur l’espace impôts.gouv.fr, onglet "Biens immobiliers". En l'absence de déclaration ou d'inexactitude dans les déclarations, une amende fiscale de 150 € par local est appliquée.

Les informations ci-dessus ont été puisées aux meilleures sources, sont non contractuelles, données sauf erreurs ou omissions de notre part et ne sauraient engager notre responsabilité.

Informations fiscales 2022

Informations fiscales de fin d’année 2024

PLAFONNEMENT DES NICHES FISCALES

ESTIMATION BIEN IMMOBILIER ET DÉCLARATIONS FISCALES

Valeurs Actuelles - Le retour des valeurs moyennes en 2023 ?

Valeurs Actuelles 03/03/2023 : SEB, un titre à redécouvrir